Opción pago mínimo en tarjetas de crédito es sinónimo de gastar más

Sernac con instituto especializado de la U. de Chile rediseñaron documento de estado de cuentas para facilitar su comprensión y fue sometido a consulta de usuarios. Si usted tiende a cancelar el pago mínimo de la tarjeta de crédito aunque tenga el dinero para cubrir el total, sepa que en su decisión puede incidir el complicado diseño de las cartelas de las tarjetas de crédito. Así lo afirmó este viernes el director del Sernac, Lucas del Villar, al presentar el rediseño de has cartolas bancarias y no bancarias, el que será propuesto al ejecutivo para su aprobación.

El nuevo diseño fue desarrollado por el Instituto de Sistemas Complejos de la Universidad de Chile, tras un completo estudio en que se entrevistó a 1.328 personas, para que dieran su opinión sobre la facilidad de comprensión del documento actual y del rediseño propuesto por los investigadores.

“Los estudios indican que, al destacar el monto de pago mínimo en el estado de cuenta, los consumidores lo pueden considerar como punto de referencia para tomar la decisión de pago. Con eso, inducen a reducir los montos pagados, aunque el consumidor pueda incluso estar en condiciones de pagar más que el mínimo y con ello potencialmente se aumentan los niveles de deuda”, señaló. Al cancelar el pago mínimo se generan intereses.

Según Daniel Schwartz, PhD, experto en ciencias y economía del comportamiento, académico del Departamento de Ingeniería Industrial de la Universidad de Chile e investigador del Instituto Sistemas Complejos de Ingeniería, quien desarrolló el estudio, “La evidencia sugiere que un diseño más simple y que explique las consecuencias de pagar menos que el total facturado y el mínimo, ayuda a que las personas estén dispuestas a pagar más de su deuda, y así acumular menos intereses que los que hubieran acumulado con el estado de cuenta actual”, señala.

La investigación de la U. de Chile, que arrojó cuatro prototipos que fueron presentados a los entrevistados, dio cuenta de la poca efectividad del formato vigente. “Las personas tienen muchas dificultades para entender la información del estado de cuenta actual. Hay partes del documento que son entendidas sólo por un cuarto o un tercio de ellas”, explica

“El propósito de proponer un rediseño de las cartelas es simplificar la información para que los consumidores puedan entenderla y tomar mejores decisiones financieras. La evidencia indica que los conceptos son difíciles de comprender, las personas tienen dificultad para indicar cuáles son las consecuencias de no pagar el total facturado o el pago mínimo, y tampoco cotizan tarjetas alternativas al no entender adecuadamente la información”, agrega Del Villar.

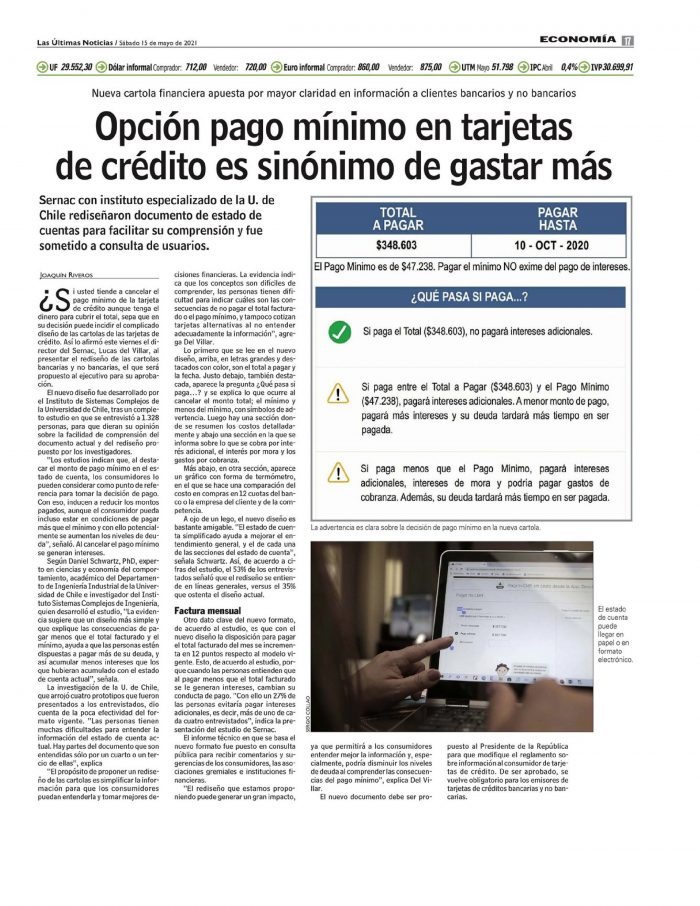

Lo primero que se lee en el nuevo diseño, arriba, en letras grandes y destacados con color, son el total a pagar y la fecha. Justo debajo, también destacada, aparece la pregunta ¿Qué pasa si paga…? y se explica lo que ocurre al cancelar el monto total; el mínimo y menos del mínimo, con símbolos de advertencia. Luego hay una sección donde se resumen los costos detalladamente y abajo una sección en la que se informa sobre lo que se cobra por interés adicional, el interés por mora y los gastos por cobranza.

Más abajo, en otra sección, aparece un gráfico con forma de termómetro, en el que se hace una comparación del costo en compras en 12 cuotas del banco o la empresa del cliente y de la competencia.

A ojo de un lego, el nuevo diseño es bastante amigable. “El estado de cuenta simplificado ayuda a mejorar el entendimiento general, y el de cada una de las secciones del estado de cuenta”, señala Schwartz. Así, de acuerdo a cifras del estudio, el 53% de los entrevistados señaló que el rediseño se entiende en líneas generales, versus el 3516 que ostenta el diseño actual.

Factura mensual

Otro dato clave del nuevo formato, de acuerdo al estudio, es que con el nuevo diseño la disposición para pagar el total facturado del mes se incrementa en 1.2 puntos respecto al modelo vigente. Esto, de acuerdo al estudio, porque cuando las personas entienden que al pagar menos que el total facturado se le generan intereses, cambian su conducta de pago. “Con ello un 27% de las personas evitaría pagar intereses adicionales, es decir, más de une de cada cuatro entrevistados”, indica la presentación del estudie de Sernac.

El informe técnico en que se basa el nuevo formato fue puesto en consulta pública para recibir comentarios y sugerencias de los consumidores, las asociaciones gremiales e instituciones financieras.

“El rediseño que estarnos proponiendo puede generar un gran impacto, ya que permitirá a los consumidores entender mejor la información y, especialmente, podría disminuir los niveles de deuda al comprender las consecuencias del pago mínimo”, explica Del Villar.

El nuevo documento debe ser propuesto al Presidente de la República para que modifique el reglamento sobre información al consumidor de tarjetas de crédito. De ser aprobado, se vuelve obligatorio para los emisores de tarjetas de créditos bancarias y no bancarias.

Fuente: Las Últimas Noticias